Glassnode 链上数据周报(9月第2周):流动性枯竭与链上活动沉寂

波动性、流动性、交易量和链上结算量都处于历史低位。这加大了市场进入极度冷漠、疲惫甚至无聊时期的可能性。

撰写:UkuriaOC, Glassnode

编译:深潮 TechFlow

数字资产市场的流动性持续枯竭,链上和链下的交易量均达到历史低点。尽管持有(HODLing)仍然是市场的首选,但相当大比例的供应正处于巨大损失的边缘。

摘要

数字资产市场的流动性、波动性和交易量持续压缩,许多指标回落至 2020 年牛市前的水平。

稳定币的供应持续下降,除了 USDT 外,所有主要稳定币资产都在赎回。

长期持有者坚定地持有资产,几乎不进行交易。

另一方面,短期持有者处于亏损的边缘,他们的大部分供应都是以高于当前价格范围的价格获得的。

数字资产市场已经回到了一个非常狭窄的交易区间,我们正在经历波动性压缩和交易量极低的时期。在本期中,我们将进一步探讨流动性的枯竭以及如何利用链上数据更好地描述这种市场结构。

供应量****稳定下降

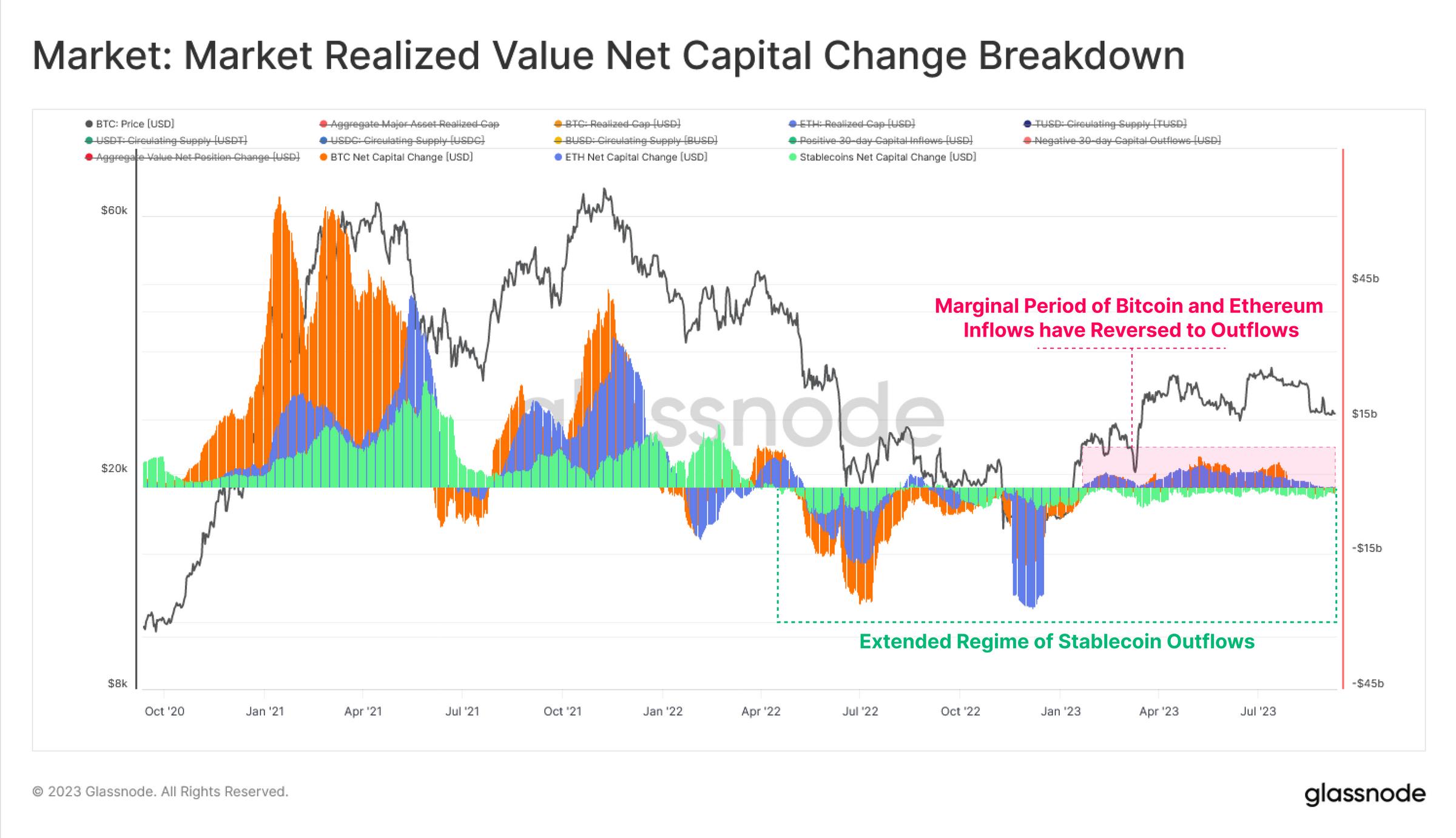

我们将从宏观视角研究资金流入行业的情况。在这里,我们考虑比特币、以太坊和稳定币这三种主要资产中持有的总投资资本。

🟢 自 2022 年 4 月以来,随着 LUNA-UST 崩溃后开始赎回,稳定币的供应量持续下降。

🟠 比特币(BTC)和🔵 以太坊(ETH)自今年年初以来都经历了资本净流入,其实现市值分别增长了每月高达 68 亿美元(BTC)和 48 亿美元。

然而,自 8 月下旬以来,这三种资产都出现了回归中性或负流入的情况,这表明一定程度的停滞和不确定性已经出现。

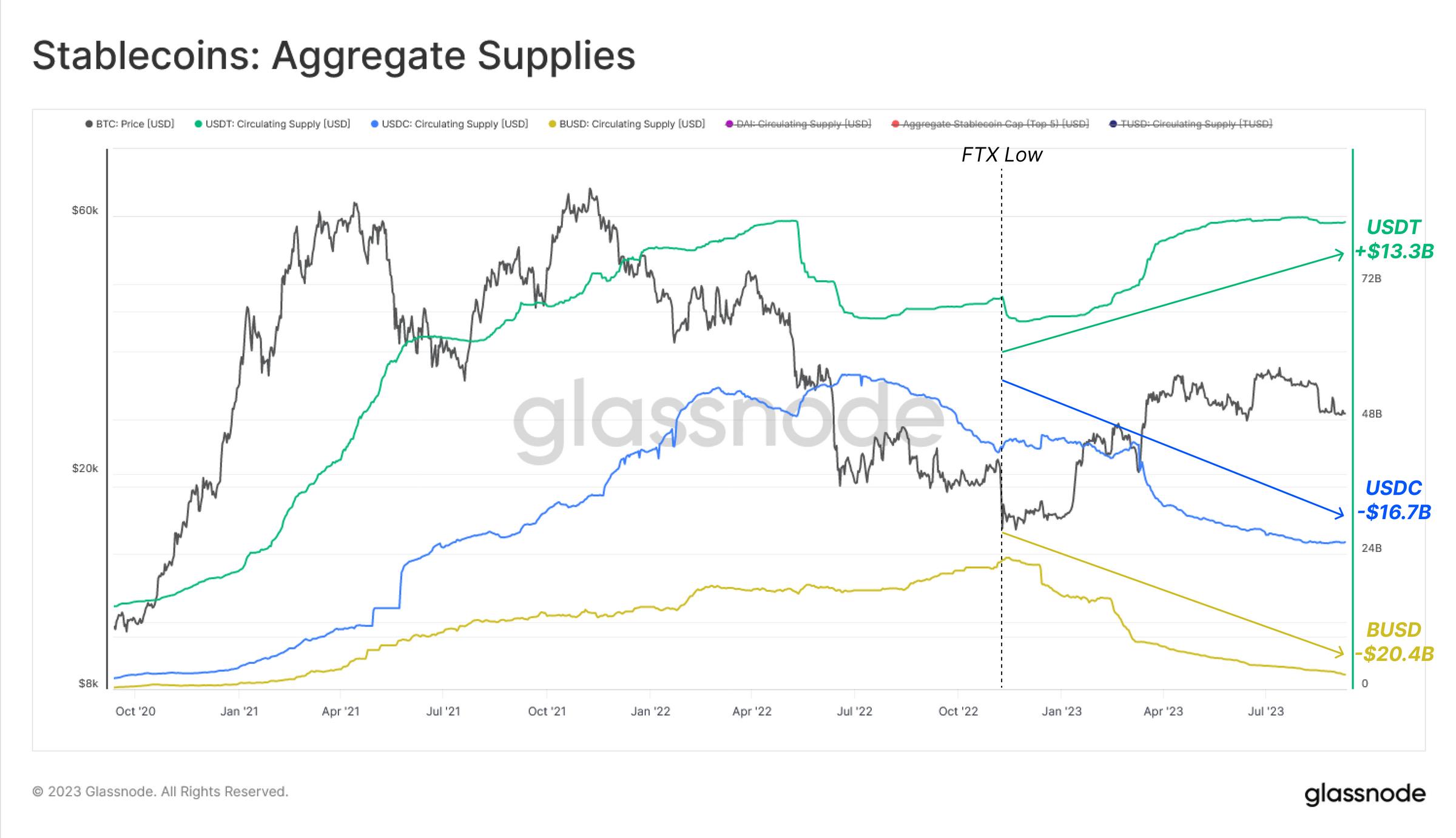

如果我们将稳定币单独分析,我们可以看到总共有 430 亿美元的资金被赎回,相当于自 2022 年 3 月高点以来下降了 26%。这可以解释为既是由于熊市条件下资金的离开,也是对较高利率的机会成本的反映,这些利率并未传递给不产生收益的稳定币。

对这三种最大的稳定币进行细分,我们可以看到这些动态分布并不均匀:

🟢USDT 的供应实际上自 2022 年 11 月的周期低点以来增加了 133 亿美元。

🔵 USDC 的供应几乎相等地下降了 167 亿美元,这可能部分反映了美国机构将资金转移到利率较高的市场。

🟡 BUSD 的供应大幅下降了 204 亿美元(89%),主要是由于发行方 Paxos 在 SEC 的执行后进入了仅赎回模式。

如果我们从相对主导地位的角度来看,我们可以看到 Tether 市场份额的扩大是多么重要。 Tether 现在占稳定币市场的 69%,与 2022 年 6 月低点的 44%形成了鲜明的对比。

BUSD 的主导地位已经下降到 2.1%,USDC 的主导地位仅为 21.7%,与一年多前的 38%的峰值相比显著下降。

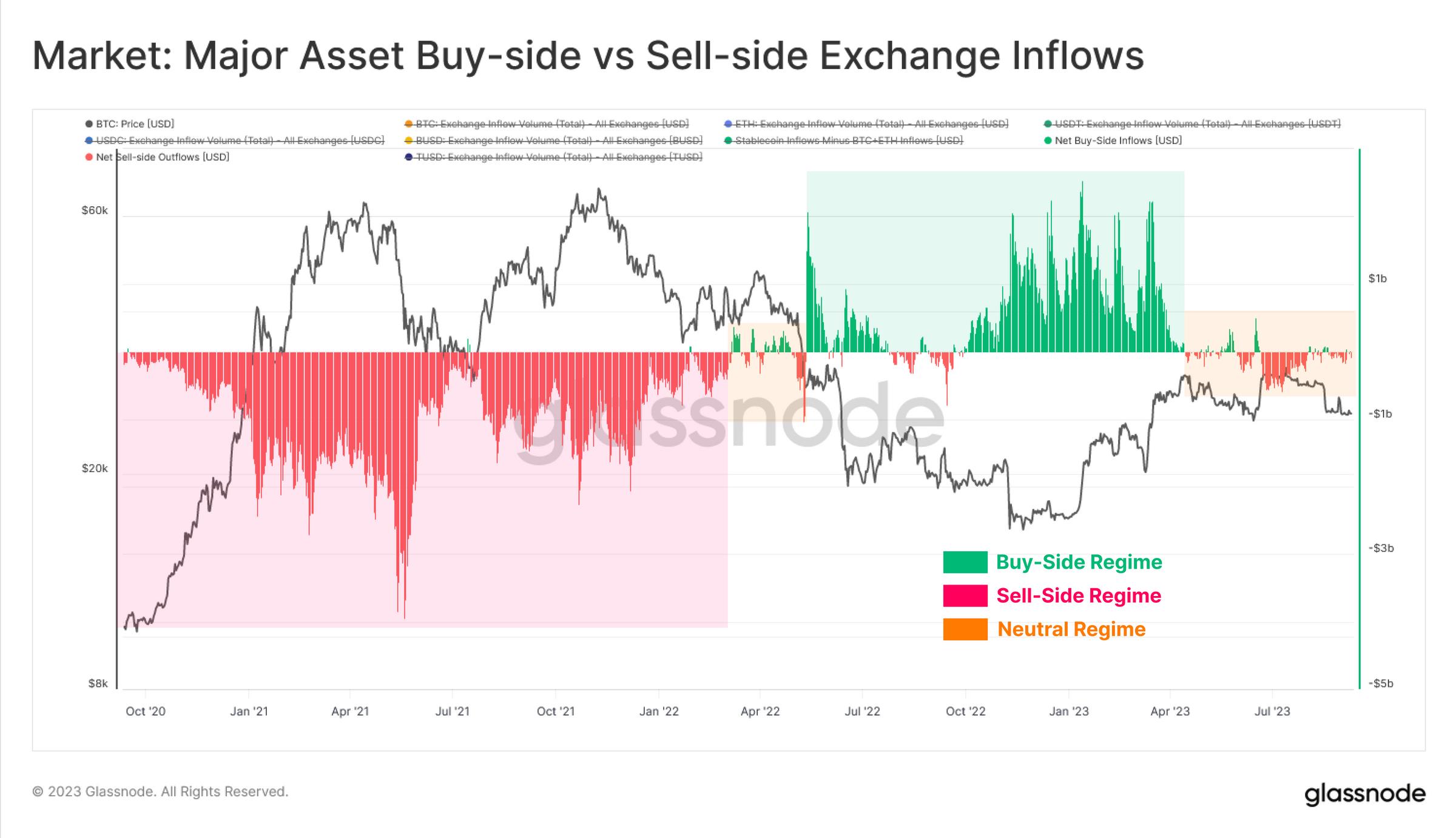

从短期来看,我们可以观察流入交易所的三种主要资产的买方和卖方相对情况。在这里,我们做出一组简单的假设:

我们假设流入交易所的比特币和以太坊的美元价值代表了“卖方”压力。

我们假设流入交易所的稳定币的美元价值代表了“买方”压力。

下图计算了稳定币流入(+值)与比特币和以太坊流入之间的净美元差异。我们关注的不是绝对数值的大小(因为这些假设会有误差范围),而是任何重大的转变。

🟢 正值表示净买方制度,即稳定币的买方超过比特币和以太坊的卖方。

🔴 负值表示净卖方制度,即稳定币的买方少于比特币和以太坊的卖方。

2021 年的牛市周期明显受到净卖方压力的主导,投资者在上涨趋势的狂热中获利了结。2022 年中旬 LUNA-UST 和 3AC 的崩溃标志着市场回归净积累,投资者努力确立市场底部。

然而,自今年 4 月以来,市场已经回到了一个相对中性的水平,与比特币和以太坊资金流入的放缓以及市场变得越来越冷漠和不确定相一致。

链上非常安静...

尽管在最近的抛售中价格跌至 26,000 美元,并在 Grayscale 成功挑战 SEC 之后再次出现波动,实际波动率仍然非常低。市场仍处于历史低波动率的环境中,这通常是未来波动加剧的前兆。

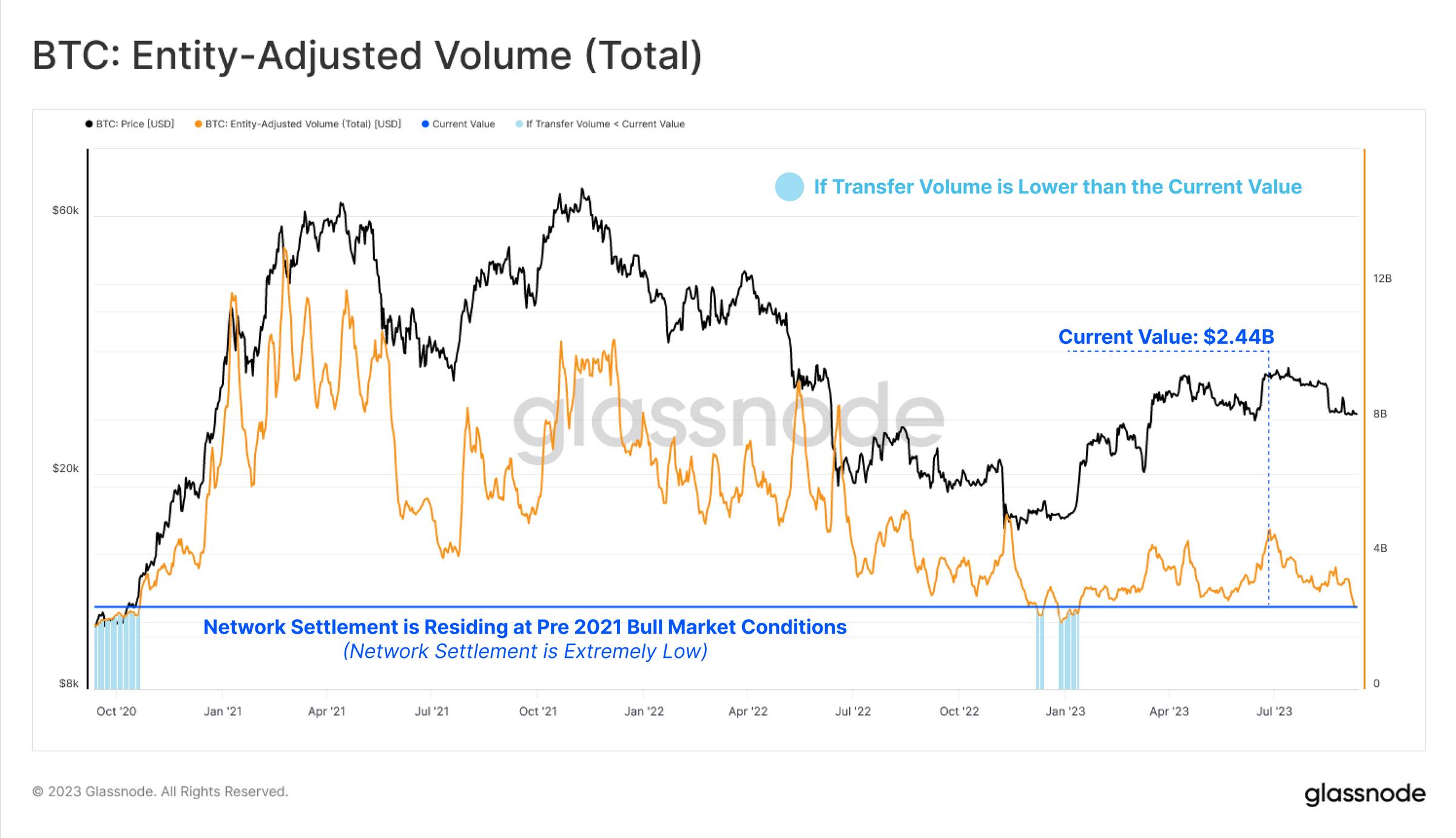

这种低流动性和低波动率的环境也反映在比特币网络的结算交易量上。以美元计算的比特币交易量停滞在每天 24.4 亿美元的周期低点,并回到了 2020 年 10 月的水平。

如果我们观察链上已实现价值(即币种购买和出售价格之间的差异),我们会发现这仍然非常平静。市场整体上锁定的利润或损失非常小,这表明大部分交易的币种接近其原始购买价格。

实现的利润和损失与 2020 年市场水平相当,凸显出 2021 年牛市的繁荣可能已完全消失。

我们还可以通过观察市场中最活跃和最流动的部分——“热门供应”群体(最近一周内转移的币种)所持有的财富比例来追踪链上的低流动性和冷漠情绪。

目前,“热门供应”群体持有的实现价值处于历史低位,这表明目前很少有超过一周的币种在交易。

链下也很安静......

在场外衍生品市场上,我们也可以看到期货交易量遭受了类似的命运,达到了每天 120 亿美元的历史低点。唯一交易量更低的时期是 2022 年底的平静期,比特币价格在两周多的时间里在 557 美元的范围内波动。

然而,我们注意到期权市场出现了有趣的分歧,交易量在 2023 年有了显著增长,目前每天达到 4.37 亿美元。这可能反映了市场在整体流动性较紧的时期更倾向于使用期权的杠杆和资本效率来表达他们的观点。

需要注意的是,尽管相对于期货市场,期权市场现在具有可比较的持仓规模,但期权交易量仍然小了一个数量级。

同样,尽管上个月出现了几天的剧烈波动,但期权市场的隐含波动率仍然相对较低。波动率溢价的初步上升是短暂的,1 个月的隐含波动率再次回到了历史低点 33.9%。

长期持有者

由于链上和场外领域都异常平静,长期持有者群体持有的比特币供应量达到了新的历史最高水平,达到了 1474 万 BTC。相反,短期持有者群体持有的供应量,代表了市场中更活跃的部分,已降至自 2011 年以来的最低水平。

持有仍然是市场的主要动态,这既表明现有持有者的坚定信念,也突显出这些投资者可能是唯一留下来的人。

我们可以在“活跃度”指标中找到一致性,该指标优雅地比较了总体上的币天销毁与币天生成的平衡。换句话说,“活跃度”代表了市场上“投资者持有时间”的相对平衡。

与我们上面提到的净卖方市场相一致,2021 年“活跃度”出现了显著增长,因为较旧的币种被花费并获利。随着 2022 年 5 月至 12 月之间的熊市来临,形成了一个强势下降趋势。这标志着从一个交易者市场转向一个持有者市场的拐点。

“活跃度”现在已经回到了 2020 年末的水平,并且呈现出逐渐加剧的下降趋势。这表明总体上的“投资者持有时间”正在增加,投资者越来越不愿意花费和放弃他们持有的币种。

这项工作的一个关键洞察是真实市场均价的发展,我们认为这是对活跃比特币投资者来说最准确的“成本基准”模型。该模型目前位于 29600 美元,并自今年 4 月以来形成了一个心理阻力水平。传统的实现价格为 20300 美元,这两个模型都限制了今年大部分的价格行动。

市场敏感性

如果我们将这两个定价模型应用于 URPD 图表,并将其作为心理边界,我们可以更好地描述在这两个模型之间获得的供应情况。目前,超过 481 万 BTC 的成本基准介于 20300 美元和 29600 美元之间。

我们还可以看到,在撰写本文时,价格略低于 26000 美元,短期持有者🔴几乎完全处于亏损状态。可以说,这使得这个更加关注价格的群体有些紧张。

下面的图表显示了短期持有者供应中盈利的百分比。我们可以看到,他们的绝大部分供应都陷入了未实现的亏损中,只有 16.3%的持有仍然保持“盈利”。

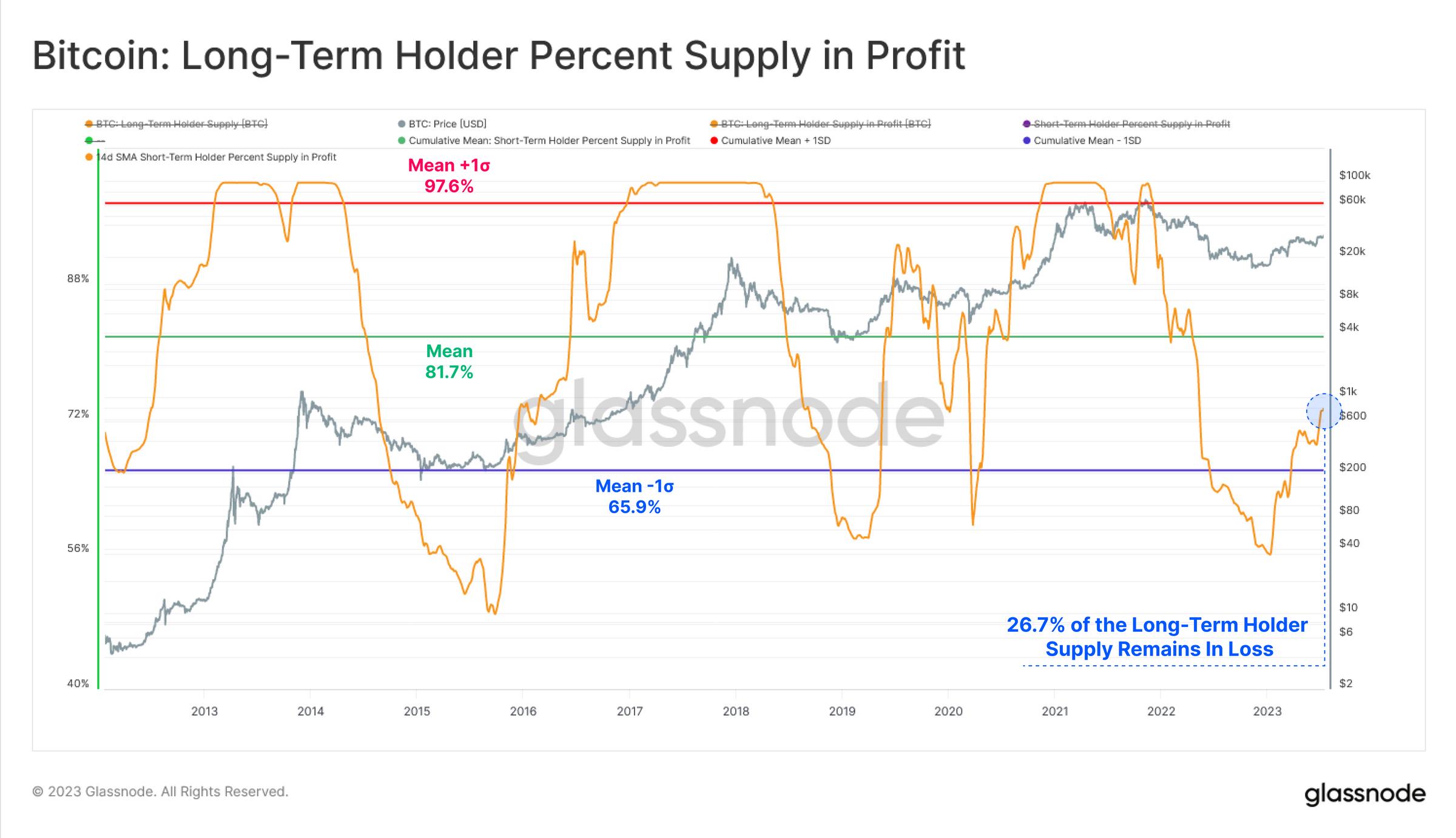

对于长期持有者群体来说,他们的盈利能力正在逐渐增加,尽管仍然处于历史低位,并且仅在几个月前才脱离了负一标准差区间。虽然这是一个积极的趋势,但相对于他们的购买价格,超过 26.7%的长期持有者供应处于亏损状态,远低于历史均值。

尽管 2023 年对比特币和数字资产来说是一个相当合理的复苏,但这些发现表明仍然存在几个心理成本基准障碍需要克服。

总结

波动性、流动性、交易量和链上结算量都处于历史低位。这加大了市场进入极度冷漠、疲惫甚至无聊时期的可能性。

长期持有者群体仍然坚定不移,几乎没有放弃他们持有的代币。另一方面,短期持有者群体在盈利的边缘摇摇欲坠,许多币种的成本基准高于当前 26000 美元的交易范围。这表明这个群体对价格越来越敏感,并且许多心理价格水平仍然需要克服。

https://insights.glassnode.com/the-week-onchain-week-37-2023/

深潮 TechFlow 是由社区驱动的深度内容平台,致力于提供有价值的信息,有态度的思考。

社区:

订阅频道:https://t.me/TechFlowDaily

推特:@TechFlowPost

进微信群添加助手微信:blocktheworld